Jakarta – Pengurus dan pemegang saham sejumlah bank pembangunan daerah (BPD) yang modalnya masih di bawah Rp3 triliun tengah dikejar waktu. Sesuai dengan Peraturan Otoritas Jasa Keuangan (POJK) Nomor 12 Tahun 2020, BPD harus memenuhi modal inti minimum Rp3 triliun di akhir 2024. Bila gagal memenuhi ketentuan itu, siap-siap turun kelas menjadi bank perekonomian rakyat (BPR). Selain penambahan modal dari pemegang saham eksisting, BPD sebenarnya punya opsi lain untuk me menuhi beleid itu, yakni lewat skema kelompok usaha bank (KUB).

Mayoritas BPD yang masih bermodal di bawah Rp3 triliun tampaknya memilih opsi KUB sebagai jalan keluar. KUB memang jadi pilihan yang lebih realistis. Pasalnya, pemerintah daerah (pemda) sebagai pemegang saham BPD mempunyai keterbatasan anggaran untuk memperkuat permodalan. Dengan konsolidasi melalui skema KUB, BPD hanya wajib memenuhi ketentuan modal inti sebesar Rp1 triliun. Tak hanya dari sisi pemenuhan modal, dengan membentuk KUB, anggota dan bank induk pun bisa melakukan sinergi untuk mengembangkan bisnis.

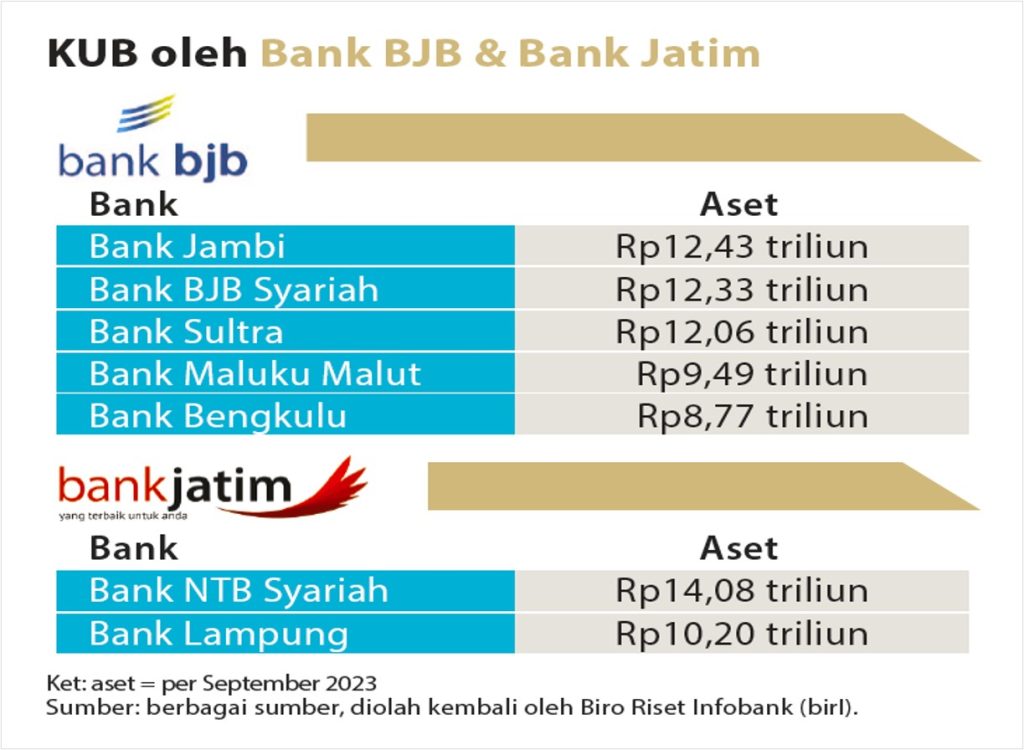

Hingga akhir 2023, Otoritas Jasa Keuangan (OJK) menyebut ada 11 BPD yang modalnya di bawah Rp3 triliun. Beberapa di antaranya sudah menandatangani nota kesepahaman (memorandum of understanding) pembentukan KUB. Sementara, empat BPD bermodal tebal yang siap menjadi induk KUB (anchor bank), yakni Bank BJB, Bank Jatim, Bank Jateng, dan Bank DKI.

Kepala Eksekutif Pengawas Perbankan merangkap Anggota Dewan Komisioner OJK, Dian Ediana Rae, memerinci, dari 11 BPD tersebut, dua di antaranya berencana memenuhi modal minimum melalui setoran mandiri dari pemegang saham eksisting. Sembilan bank lainnya berencana bergabung dalam KUB. Ada pula satu BPD yang sudah mengajukan izin ke OJK untuk menjadi anggota KUB. OJK pun terus menjalin komunikasi intensif dengan Kementerian Dalam Negeri (Kemendagri) guna mendorong percepatan proses KUB.

“OJK mensyaratkan bank induk adalah bank yang mumpuni dari sisi permodalan dan kinerja. Hal ini bertujuan agar bank induk mempunyai komitmen dan mampu merealisasikan dukungan kepada anggota KUB dalam hal penguatan permodalan dan likuiditas serta meningkatkan kapasitas dan kapabilitas bank anggota KUB yang mencakup peningkatan manajemen risiko, tata kelola, SDM (sumber daya manusia), IT (information technology), dan pengembangan bisnis BPD, khususnya dalam hal penyaluran kredit produktif untuk mendukung perekonomian daerah,” terang Dian, beberapa waktu lalu.

Baca juga: Raih Laba Rp 2,1 Triliun, bank bjb Perkuat Konglomerasi dan KUB

Sementara, Yuddy Renaldi, Ketua Umum Asosiasi Bank Pembangunan Daerah (Asbanda), mengatakan, langkah yang diambil 11 BPD kurang modal itu cukup beragam. KUB menjadi opsi yang paling banyak dipilih. Apalagi mengingat tenggat yang makin dekat menuntut BPD untuk mengambil langkah cepat guna memenuhi modal minimum. Asbanda berharap, tidak ada BPD yang terkena sanksi, turun kelas menjadi BPR.

“Dan, mengingat porsi dan fokus APBD saat ini, KUB merupakan solusi yang win-win bagi BPD. Kami juga berterima kasih kepada OJK yang selama ini mendukung proses KUB yang sedang berjalan antar-BPD, juga secara aktif menyelenggarakan forum-forum diskusi dengan mengundang BPD beserta stakeholders terkait, seperti Kemendagri, untuk merumuskan solusi pemenuhan MIM (modal inti minimum) ini. Termasuk, menjelaskan lebih lanjut mengenai konsep KUB agar dapat dipahami oleh seluruh BPD yang terdampak,” ujar Yuddy, yang juga merupakan Direktur Utama Bank BJB, kepada Infobank.

Bank BJB menjadi salah satu yang paling agresif membangun KUB. BPD terbesar dengan modal inti Rp14,08 triliun per September 2023 ini sudah menandatangani kesepakatan dengan empat BPD, yakni Bank Bengkulu, BPD Sulawesi Tenggara (Bank Sultra), Bank Maluku Malut, dan Bank Jambi.

Menurut Yuddy, pihaknya selalu terbuka untuk bersinergi dengan berbagai pihak, termasuk sesama BPD dalam kerangka KUB, sepanjang saling memberikan nilai positif bagi masing-masing pihak. Untuk membangun KUB dengan empat BPD tersebut, Bank BJB menyiapkan anggaran sekitar Rp500 miliar.

“Dalam bersinergi, hal-hal lain yang kami pertimbangkan sebagai calon induk KUB antara lain komitmen pemegang saham dan internal BPD untuk mempercepat proses ini agar dapat berjalan dengan lancar, mengingat hanya ada waktu kurang lebih 10 bulan hingga akhir 2024, untuk melakukan langkah-langkah yang harus dilakukan dalam proses KUB. Lalu, tentu berapa nilai setoran modal yang perlu kami lakukan untuk pengendalian bersama dengan pemegang saham pengendali eksisting BPD tersebut, yang merupakan pemprov, agar dapat kami cantumkan dalam rencana bisnis bank dan menghitung dari permodalan yang ada,” tambahnya.

Melalui KUB, Bank BJB ingin mendorong industri BPD agar dapat berjalan bersama sebagai suatu grup keuangan yang besar dan kuat. Saat ini, secara konsoli dasi seluruh BPD di Indonesia tercatat memiliki aset hampir Rp1.000 triliun. Skema KUB menjadi win-win solution, rentabilitas BPD tidak tertekan dengan ROE yang menurun jika dipaksakan me miliki modal inti Rp3 triliun tanpa peningkatan skala usaha yang signifikan. Di lain sisi, potensi bisnis yang ada di wilayahnya dapat dioptimalkan dengan kemampu an per modalan dan likuiditas yang meningkat didukung grup usaha juga infrastruktur, baik teknologi, kualitas SDM, maupun manajemen risiko.

BPD lain yang juga gencar membangun KUB adalah Bank Pembangunan Daerah Jawa Timur (Bank Jatim). Bank beraset Rp103,85 triliun per Desember 2023 ini sudah menandatangani kesepakatan KUB dengan Bank NTB Syariah dan Bank Lampung. Kepada Infobank, Direktur Utama Bank Jatim, Busrul Iman, mengaku pihaknya juga tengah menjajaki kemungkinan KUB dengan Bank Banten. Khusus proses KUB dengan Bank NTB Syariah, sudah dalam tahap finalisasi. Bila mendapatkan keputusan shareholder agreement di RUPS Bank NTB Syariah, pada Mei 2024 nanti, proses perizinan KUB bisa diajukan ke OJK.

Baca juga: Bank Jatim Blak-blakan Rencana KUB dengan Bank Banten

“Adapun, kriteria BPD yang diinginkan Bank Jatim dalam mengembangkan KUB, selain pemenuhan MIM dan terjalinnya sinergitas bisnis yang saling menguntungkan kedua belah pihak, adanya kesamaan business matching juga diperlukan kajian oleh konsultan independen, baik terkait studi kelayakan dan uji tuntas (due diligence),” terang Busrul kepada Infobank.

Sementara, pada Januari lalu, BPD Sulawesi Tengah (Bank Sulteng) sudah menandatangani MoU pembentukan KUB dengan Mega Corpora, perusahaan milik taipan media, Chairul Tanjung. Mega Corpora menunjuk Bank Mega sebagai bank induk. Sebelumnya, Mega Corpora juga menjadi pemilik saham Bank SulutGo dengan porsi 24,08%.

Bank DKI dan Bank Jateng yang juga dikabarkan siap menjadi bank induk KUB, sejauh ini belum mengumumkan kabar pasti BPD mana saja yang akan bergabung. Bank DKI sempat menandatangani MoU dengan dua BPD, yakni Bank Maluku Malut dan Bank NTT. Namun, KUB dengan Bank NTT tidak berlanjut. Sedangkan, Bank Maluku Malut bergabung dengan KUB Bank BJB. (*) Ari Astriawan