Jakarta – Izin penuh dari regulator yang merupakan aspek legalitas, masih mengganjal perbankan untuk menggandeng perusahaan financial technology (fintech) sepenuhnya. Pasalnya, sampai saat ini, baru satu perusahaan fintech yang sudah mendapatkan izin penuh dari regulator Otoritas Jasa Keuangan (OJK).

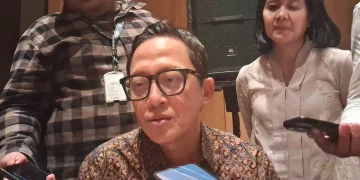

Ekonom Bank Central Asia (BCA) David Sumual di Jakarta, Rabu mengatakan, aspek legal berupa izin penuh untuk suatu penyelenggara fintech, menjadi catatan pengawas perbankan demi memitigasi risiko. Kehati-hatian terhadap izin menjadi penting, mengingat industri fintech sendiri baru berkembang dalam beberapa tahun terakhir, sehingga rekam jejaknya masih minim.

“Perbankan akan lebih mudah memberikan kerja sama kalau izin penuh fintech sudah diperoleh. Karena itu salah satu aspek pengurangan risiko, yakni aspek legal,” ujarnya kepada wartawan di Jakarta, Rabu, 5 September 2018.

Menurutnya, legalitas yang jelas dari regulator menjadi aspek utama selain aspek lain yang menjadi pertimbangan perbankan bekerja sama dengan fintech, yakni aspek komersial, prospek, hingga rekam jejak. “Sudah terdaftar ternyata status terdaftarnya batal dicabut oleh OJK. Itu akan jadi kendala bank kalau mau bekerja sama dengan mereka. Jadi, perlu kehati-hatian dari manajemen bank,” ucapnya.

Pada 2 September kemarin, OJK memang baru kembali mencabut status terdaftar untuk 5 penyelenggara fintech. Mereka adalah Tunaiku, Dynamic Credit, Relasi, Karapoto, dan Pinjamwiwin.Pencabutan status terdaftar dilakukan karena kelima penyelenggara fintech tersebut ketahuan mengganti jajaran pemegang sahamnya tanpa seizin otoritas.

Untuk diketahui, per Agustus 2018 kemarin, jumlah penyelenggara fintech terdaftar OJK tercatat sebanyak 61 perusahaan. Namun, baru satu di antaranya yang memperoleh izin penuh, yakni Danamas.

David mengakui, dicabutnya izin 5 penyelenggara fintech tersebut akan menambah kehati-hatian perbankan dalam bekerja sama dengan fintech. Padahal, kerja sama perbankan dan fintech bisa menjadi simbiosis mutualisme karena perbankan juga kadang membutuhkan sinergi dengan perusahaan-perusahaan fintech.

“Ada beberapa segmen pasar yang sulit dipenetrasi oleh bank. Itu bisa dengan mudah dilakukan via fintech,” ucap David.

Lebih lanjut dirinya memaparkan, bahwa kerja sama yang bisa dilakukan perbankan dengan fintech sebenarnya bisa dalam tiga bentuk. Tidak hanya channeling dalam penyaluran dana, tapi kolaborasi juga bisa dilakukan dengan penanaman modal oleh perbankan, hingga pemberian utang kepada fintech.

Direktur Pengaturan Perizinan dan Pengawasan Fintech OJK Hendrikus Passagi sempat menyatakan, perizinan memang sulit diperoleh, untuk membuat iklim usaha fintech yang seimbang. Menurutnya, hak dan kewajiban penyelenggara fintech dengan status terdadtar maupun berizin tidaklah berbeda, kecuali dalam hal pencabutan izin.

OJK memiliki kewenangan untuk segera mencabut tanda terdaftar penyelenggara fintech yang melanggar aturan tanpa terlebih dahulu memberi peringatan tertulis. Hak pencabutan status terdaftar atas dasar pertimbangan OJK ini bahkan tertuang dalam POJK Nomor 77 Tahun 2016. Namun, jika perusahaan fintech sudah menyandang status berizin penuh, tak semudah itu OJK bisa melakukan pencabutan izin.

“Bisa kami lakukan pencabutan izin. Tetapi ketika kita mencabut izin, karena ini izin permanen, implikasi hukumnya jauh lebih luas,” ungkapnya, beberapa waktu lalu.

Sementara itu, Direktur Amartha Mikro Fintek Aria Widyanto menambahkan, belum diperolehnya status berizin penuh oleh OJK untuk perusahaannya, tidak membuat pihaknya kehilangan peluang bekerja sama dengan perbankan. Sejauh ini, Amartha sudah menjalin kerja sama dengan 20 BPR hingga kolaborasi dengan Bank Mandiri untuk menyalurkan dana dengan plafon Rp50-100 miliar hingga kuartal I-2019.

“Amartha sudah bekerja sama dengan Bank Mandiri, bank terbesar di Indonesia, dan tidak ada concern tersebut,” paparnya.

Hanya saja berdasarkan pengalamannya, dirinya mengakui, bahwa upayanya dalam meggandeng perbankan, kerap terhadang oleh regulasi yang belum spesifik tentang channeling perbankan ini. Alhasil, pengawas perbankan kerap ragu untuk menjalin kerja sama channeling dengan perusahaan fintech. (*)