Jakarta – PT Bank Bisnis Internasional Tbk resmi melantai di Bursa dengan kode emiten BBSI. Dalam initial public offering (IPO) ini, Bank yang bermarkas di Bandung tersebut tercatat menawarkan 394,76 juta lembar saham seharga Rp480 per saham.

Berdasarkan data perdagangan saham pagi ini, Senin, 7 September 2020, dalam perdagangan awal, saham BBSI tercatat langsung melejit 25% atau Rp120, ke Rp600. Dengan begitu saham BBSI tercatat menyentuh level batas auto rejection atas pada saat dibuka.

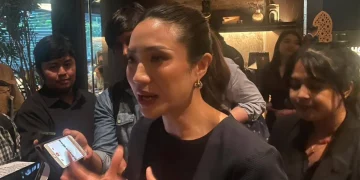

Laniwati Tjandra, Direktur Utama PT Bank Bisnis Internasional menyatakan bahwa Industri Perbankan secara nasional masih menunjukan pertumbuhan penyaluran kredit sebesar 8,06% yoy dan pertumbuhan Dana Pihak Ketiga (DPK) sebesar 9,54% yoy pada triwulan 1 2020, meskipun kinerja keuangan Perbankan BUKU 1 secara nasional mengalami penurunan.

Namun demikian, Perseroan yang masuk dalam kategori Bank BUKU I tidak mengalami penurunan kinerja keuangan baik dari segi laba bersih maupun total

DPK pada triwulan 1 2020. Perseroan yang berfokus pada nasabah segmen Usaha Mikro Kecil Menengah (UMKM) tetap berkeyakinan masih akan terus tumbuh dan berkembang seiring dengan stimulus pemerintah terhadap UMKM dengan memberikan fasilitas subsidi kredit yang ditetapkan dalam beberapa peraturan yakni salah satunya tertuang pada PMK 65/PMK.05/2020 mengenai subsidi bunga / subsidi margin untuk kredit UMKM dalam rangka mendukung pelaksanaan program pemulihan ekonomi nasional.

Keyakinan tersebut mendorong langkah Perseroan untuk Go Public sebagai salah satu strategi dalam mendapatkan sumber pendanaan untuk meningkatkan kinerja usaha serta menunjang Perseroan dalam memenuhi ketentuan Otoritas Jasa Keuangan (OJK) terkait Modal Inti Minimum Bank Umum.

“Hal ini merupakan key milestone dalam perjalanan Perseroan untuk melangkah sebagai perusahaan publik yang accountable, transparan dan bertanggungjawab kepada seluruh investor, masyarakat dan seluruh stakeholders dalam menjalankan bisnis kedepan,” ujar Laniwati.

Saham BBSI mendapatkan minat positif dari para investor dan seluruh saham yang ditawarkan dapat diserap dengan baik dengan mencatatkan kelebihan permintaan (oversubscribed) hingga 15,28 kali dari jumlah saham yang ditawarkan untuk porsi pooling, jauh melebihi ekpektasi yang diharapkan oleh Perseroan.

(*)