Jakarta – PT Mandiri Sekuritas optimis imbal hasil investasi di pasar obligasi Indonesia (INDOGB) untuk tahun 2024-2025 diperkirakan akan bergerak positif 15 persen dengan asumsi yield SBN tenor 10 tahun akan terus turun ke 6 persen di 2025.

Head of Fixed Income Research Mandiri Sekuritas, Handy Yunianto, mengatakan bahwa sikap optimisme tersebut dilatarbelakangi oleh tiga faktor utama yakni, pertama, kemungkinan yang lebih tinggi bahwa Fed akan mulai memangkas suku bunga pada bulan September 2024 dan diproyeksikan akan terus turun hingga tahun depan.

“Secara historis, penurunan suku bunga Fed Fund Rate akan dibarengi dengan penurunan US Treasury yield dan Dollar Index, sehingga akan terus mendorong aliran dana asing ke pasar obligasi,” ucap Handy dalam keterangan resmi di Jakarta, 11 September 2024.

Baca juga: Saham TUGU Terus Melesat, Tembus Harga Tertinggi dalam 4 Bulan Terakhir

Lalu, faktor yang kedua adalah kejelasan lebih lanjut tentang pembiayaan Anggaran Pendapatan Belanja Negara (APBN) untuk tahun ini dan prospek panduan fiskal tahun 2025. Pemerintahan yang baru masih tetap mempertahankan prudent fiscal dan faktor ketiga seiring dengan menguatnya mata uang rupiah terhadap USD dan suku bunga SRBI juga menunjukkan tren yang menurun.

“Dengan terus turunnya suku bunga SRBI, kami perkirakan permintaan obligasi berpotensi akan terus meningkat year-to-date, dukungan dari onshore investor ke pasar obligasi tetap kuat, terutama dari retail dan institusi non-bank,” imbuhnya.

Secara valuasi, lanjut Handy, Mandiri Sekuritas memperkirakan imbal hasil obligasi SBN tenor 10 tahun akan berpotensi turun ke level 6,2 persen atau kisaran di 6,0-6,4 persen, dengan asumsi Federal Funds Rate (FFR) turun ke 4,75 persen, BI akan memangkas suku bunga menjadi 5,75 persen, yield US Treasury 10 tahun berada di 3,8 persen.

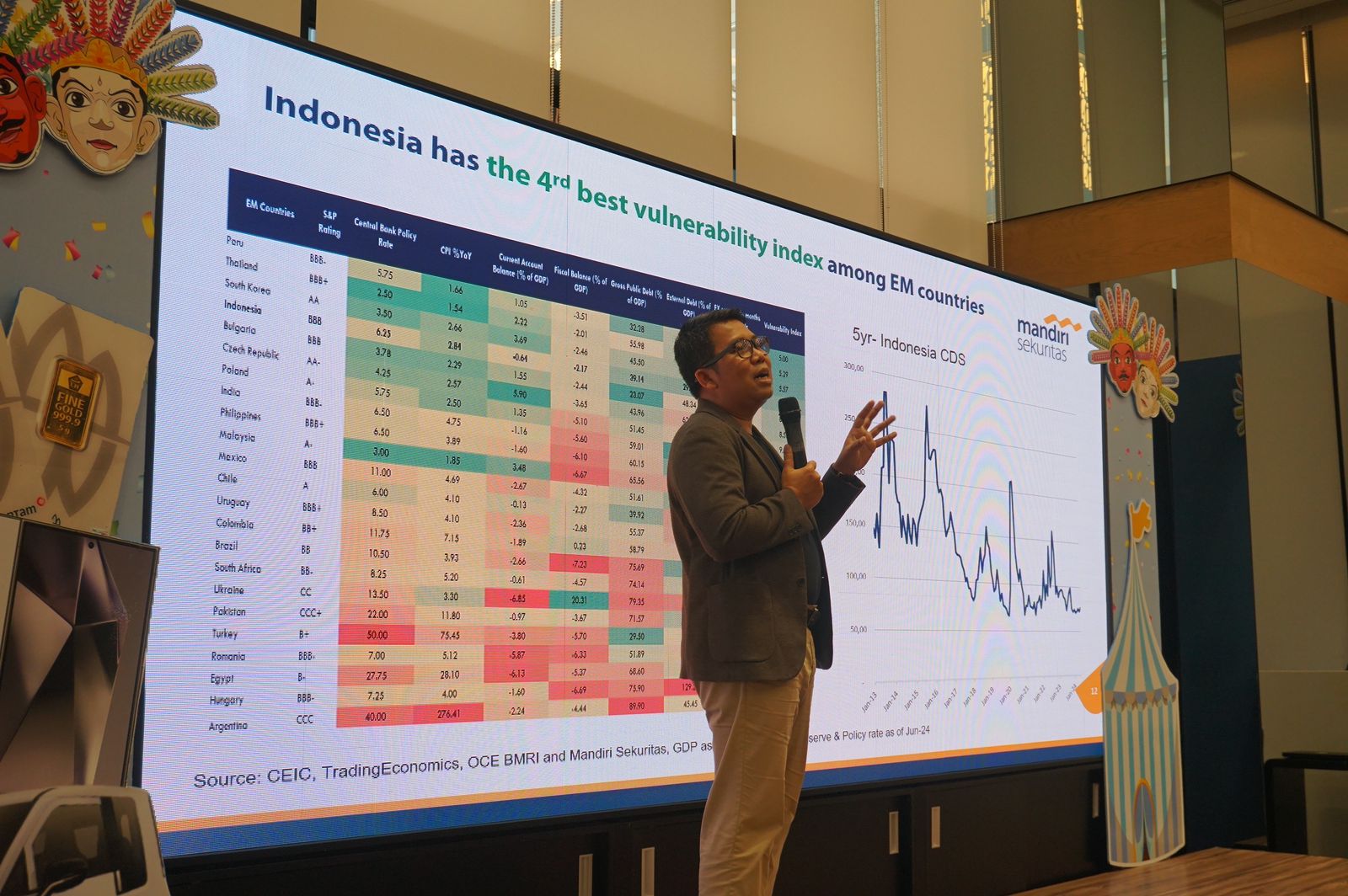

Lalu, Credit Default Swap (CDS) lima tahun Indonesia berada di 70, dan rupiah akan diperdagangkan pada Rp15.400 terhadap USD di akhir 2024 dan penurunan lebih lanjut pada US Treasury yield juga berpotensi memperkuat posisi valuasi obligasi Indonesia.

Baca juga: Simak Proyeksi Imbal Hasil Obligasi hingga Akhir 2024

Adapun, diversifikasi portofolio investasi menjadi sangat penting, dan obligasi hadir sebagai instrumen yang menarik karena memberikan cash flow kupon yang pasti dan stabil, dengan tingkat imbal hasil yang masih kompetitif, serta nilai pokok investasinya yang terjamin kembali lagi pada saat jatuh tempo.

Beberapa catatan risiko yang mungkin terjadi di pasar obligasi Indonesia adalah ditundanya pemangkasan suku bunga The Fed, ketegangan geopolitik yang meningkat, dan pelebaran defisit anggaran yang signifikan atau di atas 3 persen dari Produk Domestik Bruto (PDB). (*)

Editor: Galih Pratama