Oleh Sawidji Widoatmodjo

KRISIS kesehatan yang dipicu oleh pandemi COVID-19 membawa dampak yang tak kalah beratnya dibandingkan dengan krisis keuangan. Kalau sampai dengan saat ini belum ada bailout bank, bukan berarti industri perbankan dalam kondisi aman. Sebaliknya, itu karena pemerintah sudah menggelontorkan Rp107,45 triliun (tahun lalu Rp127,74 triliun) untuk mencegah bank gagal, apalagi yang menjurus ke arah sistemik. Dana itu dialokasikan untuk subsidi bunga Rp31,95 triliun (tahun lalu Rp34,15 triliun), penjaminan kredit Rp8,51 triliun (tahun lalu Rp6 triliun), dan penempatan dana di bank BUMN Rp66,99 triliun (tahun lalu Rp87,59 triliun).

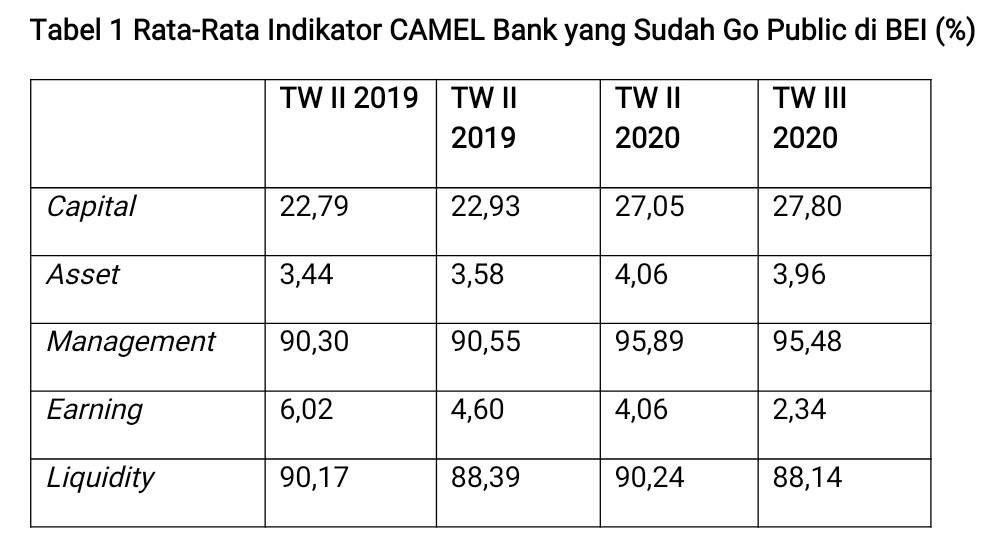

Efektifkah langkah pencegahan itu? Secara faktual memang belum ada bank gagal. Untuk objektifnya bisa digunakan indikator kesehatan bank yang selama ini diandalkan sebagai deteksi dini, yaitu capital, asset, management, earning, liquidity (CAMEL). Dari data CAMEL yang diambil dari laporan keuangan bank-bank yang sudah go public, secara umum kesehatan bank memburuk dibandingkan dengan sebelum pandemi COVID-19. Perode sebelum pandemi COVID-19 diambil triwulan kedua (TW II) dan triwulan ketiga (TW III) 2019, sementara periode pandemi COVID-19 adalah TW II dan TW III 2020.

Untuk indikator capital, yang diukur dengan capital adequacy ratio (CAR), misalnya, terjadi kenaikan. Rata-rata CAR seluruh bank di Bursa Efek Indonesia (BEI) TW II 2019 adalah 22,79%. Angkanya meningkat berturut-turut menjadi 22,93% di TW III 2019, 27,05% di TW II 2020, dan 27,80% di TW III 2020 (lihat tabel 1). Peningkatan CAR memang pertanda baik. Namun, perlu dicermati, peningkatan itu disebabkan oleh apa. Kalau peningkatan itu disebabkan oleh meningkatnya modal, memang bagus, tapi kalau peningkatan itu disebabkan oleh menurunnya aset, ini sinyal buruk. Aset bank adalah outstanding kredit. Jadi, kalau peningkatan CAR disebabkan oleh menurunnya aset, berarti telah terjadi penurunan jumlah kredit yang disalurkan. Ini menginformasikan bahwa bank tidak bisa menjalankan fungsinya sebagai lembaga intermediasi dana ke sektor riil. Faktanya memang kredit telah terkontraksi 4,31% setahun terakhir.

Kemudian, dari indikator aset, yang diukur dengan rasio aktiva produktif bermasalah (non performing loan/NPL) dengan total aktiva produktif (total kredit), menunjukkan adanya tren penurunan. Di TW II 2019, rasio aset ini berada di angka 3,44%, kemudian meningkat menjadi 3,58% di TW II 2019, dan 4,06% di TW III 2019. Selanjutnya menurun menjadi 3,96% di TW III 2020. Jika penurunan ini disebabkan oleh menurunnya NPL atau meningkatnya kredit, ini pertanda baik. Namun, seperti disebutkan di atas, bank mengalami kontraksi kredit, maka penurunan indikator aset ini disebabkan oleh menurunnya nilai kredit. Menurunnya NPL, atau paling tidak statis, dimungkinkan dengan adanya program restrukturisasi kredit dan subsidi bunga. Jadi, meskipun penurunan rasio aset ini memberikan sinyal yang baik, namun karena penyebabnya adalah penurunan kredit, indikator itu tetap menjadi sinyal yang buruk.

Indikator manajemen menunjukkan kompetensi manajemen. Indikator ini diukur dengan rasio biaya operasional terhadap pendapatan operasional. Angka ini diperoleh dari biaya operasional/pendapatan operasional (BO/PO), laporan keuangan bank. Sama dengan rasio aset, angka BO/PO .

Cenderung menurun di TW III 2020. Di TW II 2019, rasio BO/PO 90,30%. Angkanya meningkat menjadi 90,55% di TW III 2019, dan meningkat lagi menjadi 95,89% di TW II 2020, sebelum menurun menjadi 95,48% di TW III 2020. Karena penurunan rasio BO/PO bisa terjadi karena penurunan biaya operasional atau peningkatan pendapatan operasional, maka tren penurunan rasio BO/PO yang terjadi ini memberikan sinyal baik. Tinggal mendeteksi penyebabnya. Karena pada indikator earning, yang merupakan indikator pendapatan, menunjukkan penurunan, maka yang terjadi pada BO/PO adalah penurunan biaya operasional. Kemungkinan besar, ini disebabkan oleh penghematan yang dilakukan perbankan.

Sinyal kinerja bank memburuk makin jelas ketika sampai pada indikator earning. Karena bank belum mampu memberikan kredit, tentu kemampuan mencetak laba juga berkurang. Meski secara umum bank masih mampu menghasilkan laba, namun nilainya terus menurun. Indikator ini diukur dengan return on equity/ROE). ROE pada TW II 2019 masih berada di angka 6,02%. Angkanya terus menurun menjadi 4,60% di TW III 2019, lanjut menjadi 4,06% di TW II 2020, dan akhirnya mendarat di angka 2,34% di TW III 2020. Karena penurunan ROE disebabkan oleh menurunnya laba bersih atau modal, maka keduanya merupakan isyarat buruk. Namun, untuk kasus pandemi COVID-19 ini, dapat dipastikan penurunan ROE disebabkan oleh turunnya laba bersih sebagai dampak dari macetnya penyaluran kredit baru.

Terakhir indikator likuiditas. Indikator ini diukur dengan perbandingan loan to deposit ratio (LDR) dengan dana pihak ketiga (DPK). Indikator ini juga menunjukkan sinyal yang buruk, karena terjadi penurunan angka LDR ini, meskipun sempat terjadi kenaikan di TW II 2020. Besarnya LDR di TW II 2019 adalah 90,17%. Angkanya lalu turun menjadi 88,39% di TW III 2019, tapi naik kembali menjadi 90,24% di TW III, yang kemudian berakhir menurun di angka 88,14%. Penurunan LDR bisa disebabkan oleh turunnya kemampuan bank dalam menyalurkan kredit atau kenaikan DPK. Yang sudah dipastikan adalah turunnya penyaluran kredit. Sedangkan naiknya DPK dimungkinkan oleh masuknya dana-dana pemerintah sebagai upaya pencegahan bank gagal.

Bank Besar Versus Bank Kecil

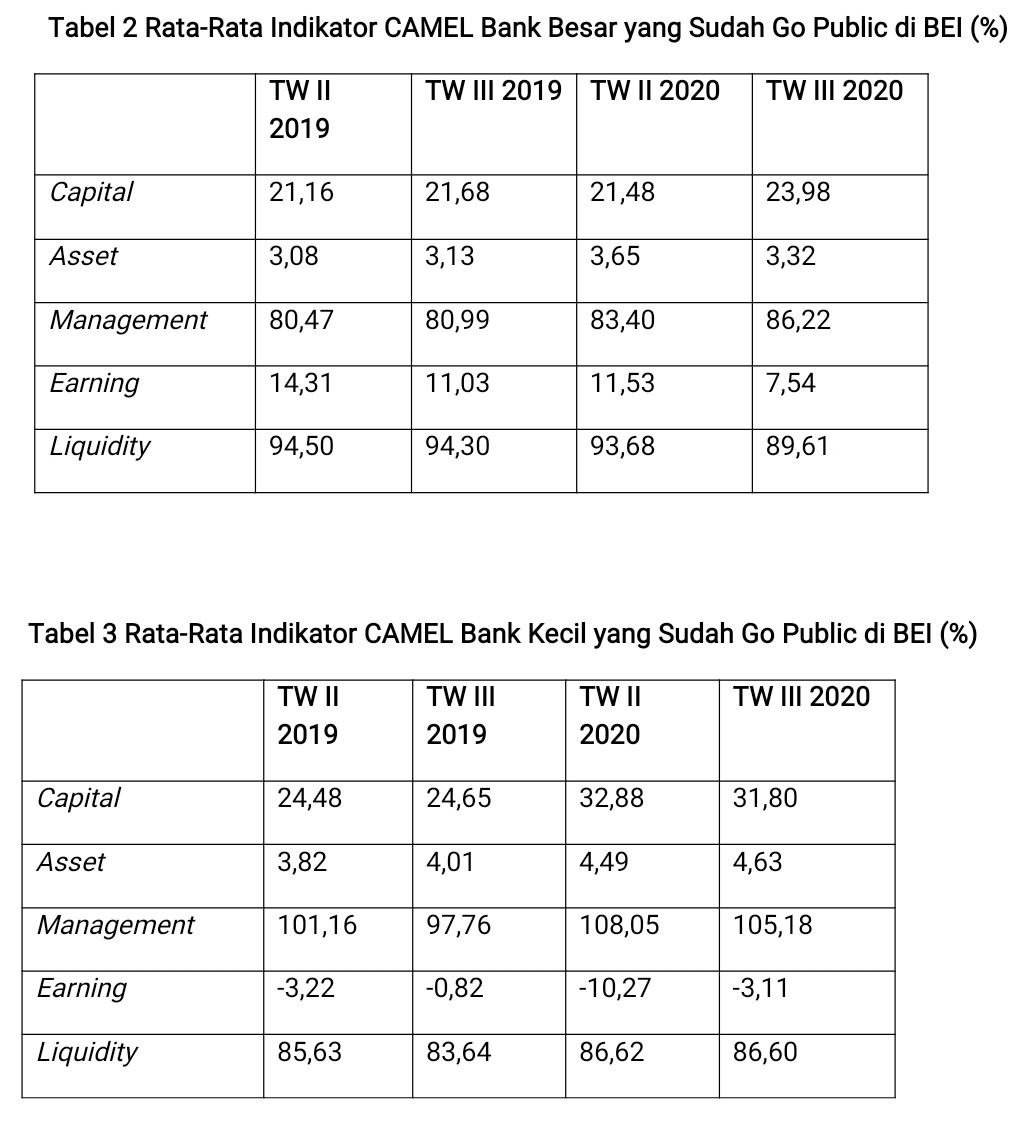

Kalau hanya ingin mengetahui kondisi kesehatan perbankan secara umum, informasi di atas sudah memadai. Namun, kalau mau melihat lebih terperinci, dapat disandingkan CAMEL bank besar melawan bank kecil. Ukuran besar-kecilnya bank adalah nilai aset. Dari indikator capital, kondisi bank besar lebih baik. Karena tren CAR-nya meningkat, meskipun peningkatan itu disebabkan oleh menurunnya aset. Sebaliknya, untuk bank kecil, trennya terjadi penurunan CAR. Penurunan ini sudah dipastikan akibat penurunan aset berupa kredit yang disalurkan, tapi penurunan yang terjadi di bank kecil jauh lebih besar dibandingkan dengan yang dialami bank besar.

Untuk indikator aset, bank besar dan bank kecil mempunyai nasib yang sama dengan bank secara umum, yaitu trennya menurun. Bahkan, polanya sama, yaitu naik di TW III 2019 dan TW II 2020, kemudian turun di TW III 2020 (lihat tabel 2 dan 3). Sedang untuk indikator manajemen, bank kecil menunjukkan kualitas manajemen yang lebih baik, yang ditandai dengan tren rasio manajemen yang menurun. Sebaliknya, bank besar menunjukkan tren rasio manajemen yang terus meningkat. Artinya, bank kecil mampu melakukan efisiensi lebih baik.

Sayangnya, sukses di efisiensi ini tidak mampu menolong bank kecil membuat indikator yang baik di sektor keuntungan. Bahkan, kelompok bank kecil mencatat rekor sebagai kelompok yang konsisten merugi. Malah, sebelum pandemi COVID-19 melanda. Ini ditandai dengan terus negatifnya angka ROE. Untuk TW II 2019, ROE-nya -3,22%. Angka ini menurun menjadi -0,82% di TW III 2019, namun kembali naik menjadi -10,27% di TW II 2020, dan menurun kembali di TW III 2020 menjadi -3,11%. Untuk kelompok bank besar, kondisinya sama dengan bank secara umum, yaitu meskipun masih mencatat keuntungan, namun nilainya menurun.

Dari indikator likuiditas, kembali kelompok bank kecil mengungguli kelompok bank besar. Bank besar terus-menerus mengalami penurunan rasio ini. Di kelompok bank kecil, trennya menurun juga, tapi masih fluktuatif. LDR kelompok bank besar di TW II 2019 masih tercatat 94,50%. Angkanya menurun menjadi 94,30% di TW III 2019, 93,68% di TW II 2020, dan menjadi 89,61% di TW III 2020.

Dengan demikian, kedua kelompok bank masing-masing lebih baik di dua indikator. Kelompok bank besar unggul di CAR dan laba, sedang kelompok bank kecil unggul di manajemen dan likuiditas.

Bank BUMN Versus Bank Swasta

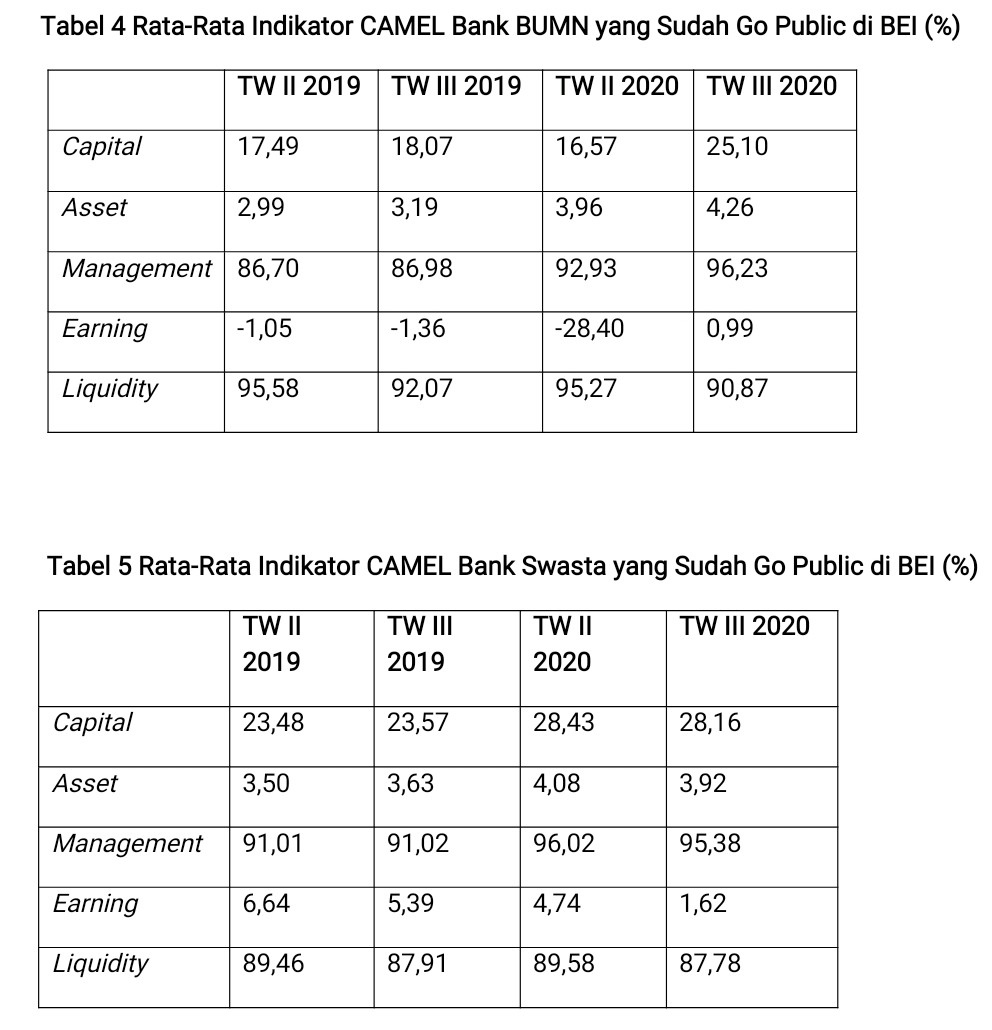

Kini beralih ke perbandingan bank berdasarkan kepemilikan. Untuk indikator permodalan, kedua kelompok bank sama-sama menunjukkan fluktuasi. Namun, kelompok bank BUMN menunjukkan tren kenaikan CAR, sebaliknya kelompok bank swasta menyajikan tren penurunan. Untuk indikator aset, bank BUMN konsisten memberikan angka kenaikan, bahkan sejak sebelum pandemi COVID-19. Pada TW II 2019, rasio aset ini masih di posisi 2,99%. Angkanya terus meningkat menjadi 3,19% di TW III 2019, 3,96% di TW II 2020, dan bertengger di angka 4,26% di TW III 2020 (lihat tabel 4). Ini berarti bank BUMN sudah memberikan sinyal kesehatan yang buruk sejak sebelum pandemi COVID-19, kemudian makin memburuk setelah hadirnya wabah tersebut. Sebaliknya, di kelompok bank swasta, indikator ini menunjukkan tren membaik, meskipun pada awalnya sama dengan kondisi di kelompok bank BUMN.

Untuk indikator manajemen, kedua kelompok menunjukkan kondisi yang sama, yaitu efsiensinya terus menurun, yang ditandai dengan terus meningkatnya rasio manajemen. Kemudian, untuk indikator keuntungan menunjukkan hal menarik. Di kelompok bank swasta, polanya sama dengan yang terjadi di seluruh bank, yaitu meskipun masih membukukan laba bersih, namun besarannya terus menurun, yang ditandai dengan menurunnya angka ROE. Di TW II 2019, ROE rata-rata kelompok bank swasta masih di 6,64%. Angkanya menurun menjadi 5,39% di TW III 2019, 4,74% di TW II 2020, sebelumnya landing di angka terendah 1,62% di TW III 2020 (lihat tabel 5).

Sementara itu, kelompok bank BUMN sudah merugi sejak sebelum pandemi COVID-19, yang ditandai dengan negatifnya angka ROE. Namun, kerugian itu terus menurun, sampai akhirnya meraih laba di TW III 2020. Di TW II 2019, ROE rata-rata kelompok bank BUMN -1,05%. Angkanya meningkat menjadi -1,36% di TW III 2019, dan meningkat lagi menjadi -28,40 di TW II 2020, sebelum berbalik menjadi positif 0,99% di TW III 2020. Jadi, dari indikator keuntungan ini, kelompok bank BUMN hanya sedikit lebih baik dibandingkan dengan kelompok bank swasta. Di indikator likuiditas, kedua kelompok bank menunjukkan kekompakan, yaitu kondisi likuiditasnya fluktuatif, dengan tren menurun. Dengan demikian, kelompok bank BUMN lebih baik di indikator CAR, sedang kelompok bank swasta lebih baik di indikator aset dan keuntungan.

Kebijakan yang Diperlukan

Dari hasil cek kesehatan semua kolompok bank, didapat informasi, satu, secara umum terjadi pemburukan kesehatan bank. Dua, dari indikator capital, tren perbaikan terjadi di kelompok bank kecil dan swasta, sebaliknya tren pemburukan terjadi di kelompok bank besar dan BUMN. Meskipun, perbaikan CAR itu disebabkan oleh indikator yang tidak baik, yaitu menurunnya aktiva. Tiga, dari indikator aset, trennya terjadi perbaikan, kecuali untuk kelompok bank BUMN. Empat, dari indikator manajemen, hanya kelompok bank kecil yang menunjukkan tren membaik. Lima, ada pemburukan indikator yang sudah terjadi sejak sebelum pandemi COVID-19 membuat gara-gara, yaitu di indikator keuntungan di kelompok bank BUMN dan bank kecil, dan indikator di kelompok bank swasta.

Kalau dicermati, sumber pemburukan adalah menurunnya aktiva perbankan yang disebabkan oleh belum aktifnya bank menyalurkan kredit. Namun, dari sisi indikator keuntungan bank masih mampu mencetak laba. Dari mana asal laba ini? Dari Surat Berharga Negara (SBN). Sepanjang 2020, perbankan berbelanja SBN senilai Rp753,4 triliun, yang merupakan pembelian terbesar sepanjang sejarah perbankan. Dengan kepemilikan SBN itu, perbankan masih bisa mendapatkan penghasilan dari kupon, dan menambal bolongnya pendapatan dari bunga kredit.

Meskipun dari indikator CAMEL terjadi pemburukan, namun belum ada kejadian bank gagal. Tentu ini tidak bisa dilepaskan dari kebijakan pencegahan yang diambil pemerintah melalui berbagai stimulus guna menjaga berputarnya roda bisnis, termasuk stimulus yang langsung masuk ke pusaran bisnis perbankan. Memang, harus diakui, kebijakan itu membutuhkan ongkos yang besar dan meninggalkan beban utang. Sepanjang utang itu bisa dikelola dengan benar, itu lebih baik ketimbang berjudi dengan keselamatan dunia perbankan saat pandemi COVID-19. Paling tidak, kesulitan – kalau tidak bisa disebut bencana – bisa ditunda, sambil memikirkan langkah pencegahan yang lebih komprehensif. Jadi, kebijakan pemerintah menggelontorkan dana ke perbankan masih bisa dikatakan efektif dan diperlukan.

*) Penulis adalah Chief Economist ECBIS Rescons, juga pengajar Program Pascasarjana FEB Universitas Tarumanagara.